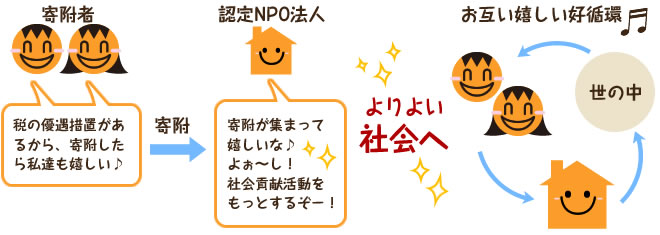

認定NPO法人になると「寄附が集めやすくなる」って聞いたことあるケド・・・、

どういうことなんだろう?

目次

- 認定NPO法人制度とは?

一定の基準を満たすものとして所轄庁の認定を受けたNPO法人のこと - 認定NPO法人になるメリットは?

認定NPO法人、寄附者ともに税制上の優遇措置を受けることができます - 認定NPO法人になるためには?

実績判定期間に各基準を満たしている必要があります

・パブリックサポートテストとは?

広く市民からの支援を受けているかどうかを判断するための認定基準で、「相対値基準」「絶対値基準」の基準があります。

・相対値基準

経常収入のうち、寄附金等の収入金額の占めている割合が5分の1以上であること

・絶対値基準

寄附金の総額が3,000円以上ある寄附者の数が、年平均100人以上であること - 特例認定制度ってなに?

認定基準のパブリックサポートテスト(PST基準)を免除して、「特例認定」を受ける制度です - 税の優遇措置について

・個人が寄附をする

所得税の計算において控除を受けることができます

・法人が寄附をする

損金算入限度額の範囲内で損金算入が認められます

・相続人等が相続財産などを寄附する

相続税の課税の対象となりません - 認定NPO法人の優遇措置

みなし寄附金制度について - 認定NPO法人の各種手引き

認定NPO法人制度とは?

認定NPO法人とは、広く一般から寄附を受ける等支持を受けていること、活動や組織運営が適切に行われていること、法人に関する情報をきちんと公開していること等、一定の基準を満たすものとして所轄庁の認定を受けたNPO法人のことを言います。

この認定NPO法人制度は、寄附者に対する税制上の優遇措置を設けることでNPO法人への寄附を促し、活動を支援することを目的としています。

つまり、市民自らが社会のためのさまざまな活動を支えていくことを促す仕組みなのです。

また、認定NPO法人自身も税制優遇措置を受けることができます。

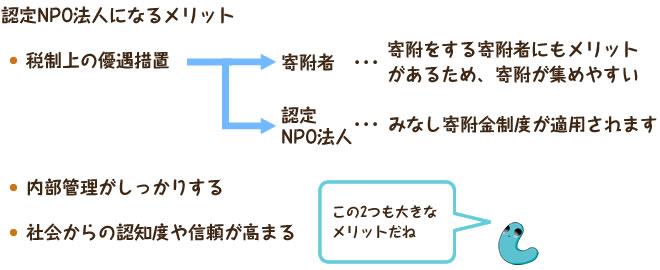

認定NPO法人になることによるメリットとは?

認定NPO法人になると、税制上の優遇措置を受けることができます。認定NPO法人に対して寄附をした場合、寄附者も税の優遇措置を受けることが可能となります。

つまり、寄附者にとっても寄附をすることでメリットが生じるため、寄附が集めやすくなるのです。

詳細は税制上の優遇措置を参照ください。

その他にも、認定を受けるために経理や組織のあり方を見直すことで、内部管理がよりしっかりするというメリットもあります。

さらに、認定を受けるために、よりいっそう進んだ情報公開を行ったり、適切な業務運営を行うことによって、社会からの認知度や信頼が高まります。

しかし、内部管理がしっかりするというのはメリットであると同時に、義務でもあります。

例えば、毎事業年度1回、事業報告書だけでなく、役員報酬規程等も所轄庁に提出しなければなりません。

また、事業報告書、役員名簿、定款等、認定基準に適合する旨を説明する書類等について閲覧請求があった場合には、正当な理由がある場合を除いて、閲覧させなければなりません。

認定NPO法人になるための要件とは?

認定NPO法人になるには、NPO法人を設立してから1年間が経過した後、「実績判定期間」において、次の基準を満たしている必要があります。

注)

実績判定期間とは、「この期間に寄附はどれくらいあるか」「この期間の活動内容、会計・組織運営はどうか」等の実績を判定する期間です。はじめて認定を申請する場合は、直前の2事業年度が実績判定期間となります。特例認定(注2)を受ける場合も直前の2事業年度です。

過去に、すでに一度認定を受けたことのある法人は直前の5事業年度が実績判定期間になります。

(注2)特例認定についてはこちら

認定NPO法人になるための認定基準等

- パブリック・サポート・テスト(PST)に適合すること。

パブリックサポートテスト詳細

※特例認定NPO法人の場合は不要 - 事業活動において、共益的な部分の占める割合が、50%未満であること

- 運営組織および経理が適切であること

- 事業活動の内容が適正であること

- 情報公開を適切に行っていること

- 事業報告書等を所轄庁に提出していること

- 法令違反、不正の行為、公益に反する事実がないこと

- 設立の日から1年を超える期間が経過していること

- 欠格事由に該当しないこと

パブリックサポートテストとはどんな基準なの?

パブリックサポートテスト(PST)とは、広く市民からの支援を受けているかどうかを判断するための基準で、認定基準のポイントとなるものです。

収入金額のうちに占める寄附金額の割合や寄附者の人数を基準とした「相対値基準」「絶対値基準」、そして、市の条例で個別に指定する「条例個別指定」の3つの基準があります。どの基準で認定を受けるのかはそれぞれの法人の実態にあわせて自分で決めて申請します。岡山市では現在条例個別指定を実施していないので、ここでは2つの基準の内容を順番に見ていきましょう。

市民からの広い支援をうけているということは、それだけ公益性が高いとみなされるということなのね!

相対値基準

実績判定期間について、経常収入のうち、寄附金等の収入金額の占めている割合が5分の1以上であることを求める基準です。

計算式概要

経常収入金額分の実績判定機関における寄附金等収入金額≧5分の1

添付ファイル

注)

原則の計算式と、小規模法人の特例を使う場合の計算式があります。

いずれを使うかは各法人で決めます。

また、国の補助金等を計算に含めるかどうかも選択できます。

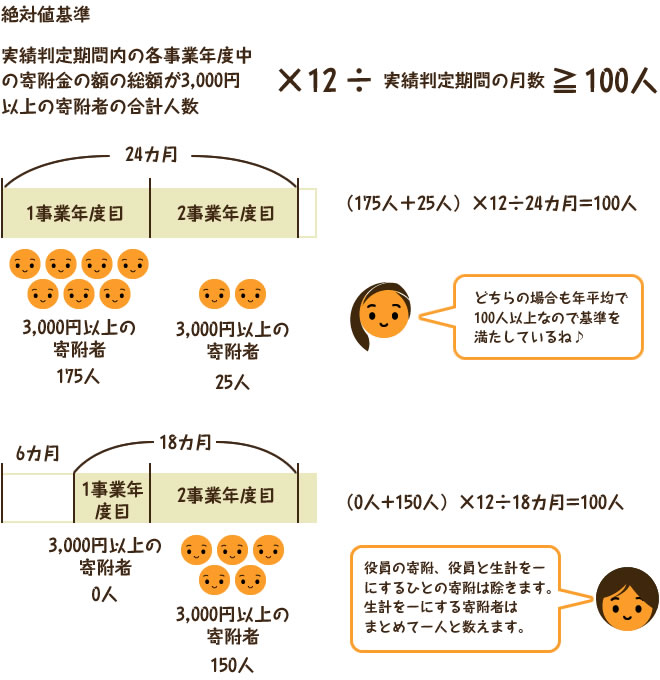

絶対値基準

実績判定期間において、寄附金の総額が3,000円以上ある寄附者の数が、年平均100人以上であることを求める基準です。

計算が難しく、いくら寄附を集めたら達成できるのかがわかりにくい相対値基準に比べ、計算し易く分かりやすい基準です。ただし、役員および役員と生計を一にする者(例えば配偶者等)からの寄附は寄附者の数にカウントできません。

計算式概要

算式

実績判定期間の月数分の実績判定期間内の各事業年度中の寄附金の額の総額が3,000円以上の寄附者の合計人数×12≧100人

添付ファイル

特例認定制度ってなに?

設立後1年を超えて5年以内の法人は、認定基準の1つ目であるパブリックサポートテスト(PST基準)を免除して、「特例認定」を受けることができます。

特例認定を受けた法人を「特例認定NPO法人」と呼びます。

特例認定は、有効期間は3年で、更新はできません。

また、税制の優遇措置に関しても、認定法人との違いがありますのでご注意ください。

特例認定NPO法人の制度を活用して、スタートアップ時に寄附が集めやすくし、認定のPST基準をクリアできるようにするために設けられた制度です。

| 認定 | 特例認定 | |

|---|---|---|

| 要件 | 9つの基準をすべて満たしている。 | 9つの基準のうち、基準1.パブリック・サポート・テスト(PST)以外の8つの基準を満たしている。 |

| 有効期限 | 認定の日から5年間 | 特例認定の日から3年間 |

| 更新 | あり | なし |

| 申請可能な法人 | 設立後1年を超えているすべてのNPO法人 | 設立後1年超5年以内の認定または特例認定を受けたことがないNPO法人 |

| 税制 | 1.個人の寄附優遇 2.法人の寄附優遇 3.相続人等の寄附優遇 4.みなし寄附金 | 1.個人の寄附優遇 2.法人の寄附優遇 |

認定NPO法人に関する税の優遇措置とは?

寄附をする市民にとっては寄附をしやすく、寄附を受けるNPO法人にとっては寄附を集めやすくするために、寄附者に対する税制上の優遇制度があります。

また、認定NPO法人自身の税制優遇措置もあります。

個人が寄附をする場合

所得税

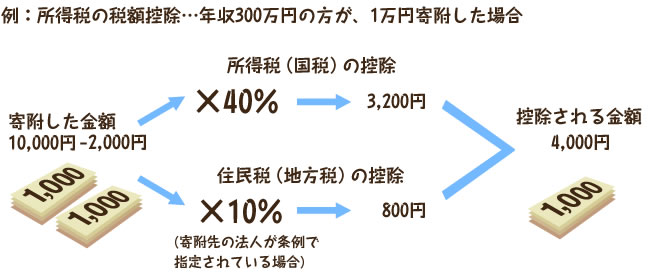

個人が、認定または特例認定NPO法人が行う特定非営利活動に関する事業に対して寄附をした場合、特定寄附金として、国税である所得税の計算において次のどちらかを選択して控除を受けることができます。

- 寄附金控除(所得控除):年内に支払った特定寄附金の合計額から2,000円を引いた金額をその年の総所得金額から控除することができます。

- 寄附金特別控除(税額控除):年内に認定・特例認定NPO法人に支払った寄附金の合計額から2,000円を引いた金額の40%に相当する金額を、その年分の所得税額から控除することができます(ただし所得税額の25%を限度とする)。

個人住民税

また、条例で指定されている場合は、合わせて都道府県、市区町村の個人住民税の控除を受けることができます。

岡山県及び岡山市においてはいずれも事務所が県内、市内にある認定・特例認定NPO法人への寄附金は控除の対象とすることを条例指定しています。

したがって、岡山市内にある認定・特例認定NPO法人に対して支払った寄附金については、県民税4%、市民税6%、合計10%の住民税の税額控除が受けられます。

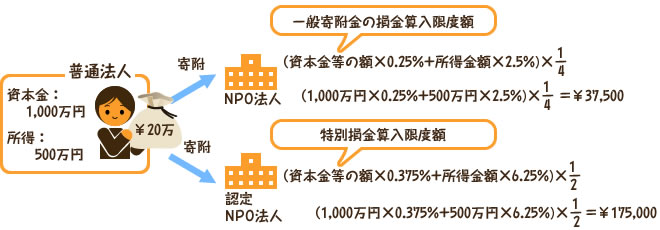

法人が寄附をする場合

法人が認定・特例認定NPO法人が行う特定非営利活動に対して寄附をした場合、一般寄附金の損金算入限度額とは別に、特定公益増進法人に対する寄附金とあわせて、特別損金算入限度額の範囲内で損金算入が認められます。

なお、寄附金の額の合計額が特別損金算入限度額を超える場合には、その超える金額は、一般寄附金の額と合わせて一般寄附金の損金算入限度額の範囲内で損金算入が認められます。

相続人等が相続財産などを寄附した場合

相続等した財産を認定NPO法人の特定非営利活動に係る事業に対して寄附をした場合、寄附をした財産の価額は相続税の課税価格の計算の基礎に算入されません。

つまり相続税の課税の対象となりません。

ただし、相続税の申告期限内に寄附が行われた場合に限ります。

また、寄附をした日から2年以内に当該認定NPO法人が認定でなくなった場合や、または2年以内にその寄附が特定非営利活動に関する事業に使われない場合は優遇適用はされなくなります。

認定NPO法人自身の優遇措置

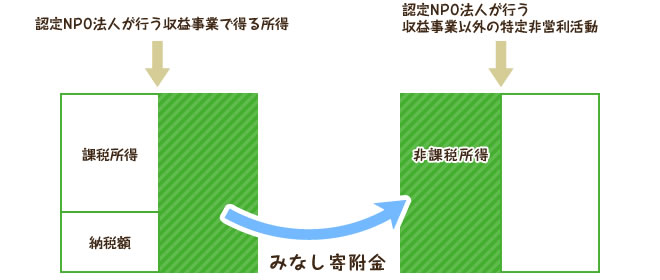

認定NPO法人自身の税制優遇措置として、「みなし寄附金制度」があります。

みなし寄附金制度とは、収益事業から得た利益を、その収益事業以外の特定非営利活動に係る事業に使用した場合には、その金額は寄附金とみなされ、損金算入することができます。

課税対象である収益事業でえられた収益を課税対象でない特定非営利活動に使用する場合、非課税となります。

ただし、所得金額の50%または200万円のいずれか多い額までです。

・相続人等の寄附

・みなし寄附金制度

については特例認定NPO法人には適用されないよ。

認定NPO法人の手引き

大体のことはつかめたぞ!

あとは手引きで詳細を確認だ!